Blockchain, kryptoměny a virtuální aktiva - Veřejná konzultace MFČR

Veřejná konzultace - Blockchain, virtuální měny a aktiva (využití technologie blockchain k evidenci cenných papírů)

Ministerstvo financí připravilo veřejnou konzultaci k tématu virtuálních měn a jiných virtuálních aktiv. Cílem konzultace je získat názor odborné veřejnosti na možnosti právního ukotvení virtuálních aktiv a využití technologie blockchain k evidenci zaknihovaných cenných papírů.

Materiál slouží pouze pro potřeby Ministerstva financí a veřejnou diskusi k tématu virtuálních aktiv. Právní názory či věcné závěry a doporučení obsažené v materiálu nemají žádnou formální váhu. Ministerstvo financí není oprávněno závazně vykládat právní předpisy. Závěry, které zaujmou soudy či jiné orgány závazně aplikující právo na konkrétní případ se mohou od závěrů uvedených v materiálu lišit.

Na konzultační otázky můžete odpovídat až do 14. ledna 2019. Odpovědi zašlete emailem na platebni.sluzby@mfcr.cz. Předem děkujeme za všechny podněty. Výsledky konzultace budou uveřejněny v anonymizované podobě na internetových stránkách Ministerstva financí.

Dokumenty ke stažení

|

VEŘEJNÁ KONZULTACE | |

|

BLOCKCHAIN, VIRTUÁLNÍ MĚNY A AKTIVA (využití technologie blockchain k evidenci cenných papírů) | |

|

| |

|

oddělení Platební služby a tržní infrastruktura odbor Finanční trhy II sekce Mezinárodní vztahy a finanční trhy e-mail: platebni.sluzby@mfcr.cz |

30. 11. 2018 |

Obsah

3. Virtuální měny a virtuální aktiva

3.1. Stávající právní úprava v ČR

3.1.1. Legislativa proti praní špinavých peněz

3.1.2. Veřejná nabídka a prospekt

3.1.4. Zákon o investičních společnostech

3.3. Další postup MF – virtuální měny a virtuální aktiva

4.5. Další postup MF – elektronické cenné papíry

1. Úvod

Ministerstvo financí připravilo veřejnou konzultaci k tématu virtuálních měn a jiných virtuálních aktiv. Cílem konzultace je získat názor odborné veřejnosti na možnosti právního ukotvení virtuálních aktiv a využití technologie blockchain k evidenci zaknihovaných cenných papírů.

Blockchain (v českém překladu bločenka)[1] je technologie decentralizované databáze, jejíž specifikace byla v roce 2008 představena osobou vystupující pod jménem Satoshi Nakamato.[2] Na technologii blockchain bylo od začátku postaveno fungování kryptoměny Bitcoin, později se však ukázalo, že potenciál využití blockchainu sahá mnohem dále, než jen k bitcoinu a dalším kryptoměnám.

Cílem tohoto materiálu je diskutovat fungování a možné využití blockchainu ve dvou oblastech, které věcně spadají do gesce odboru 35 Finanční trhy II na Ministerstvu financí. Konkrétně jde o oblast tzv. virtuálních měn (která zahrnuje i kryptoměny) a dále dematerializovaných cenných papírů. Další oblasti, se kterými rozvoj blockchainu souvisí, jsou daňová politika a oblast účetnictví,[3] tyto však do gesce odboru 35 nespadají.

Využívání virtuálních měn a také tzv. jiných virtuálních aktiv může mít rovněž dopady na finanční stabilitu, z toho důvodu jde o předmět zájmu obezřetnostní politiky.[4] Ani toto téma však nespadá do působnosti odboru 35, a nebude tedy v rámci konzultace dále řešeno.

Tento materiál slouží pouze pro potřeby Ministerstva financí a veřejnou diskusi k tématu virtuálních aktiv. Právní názory či věcné závěry a doporučení obsažené v materiálu nemají žádnou formální váhu. Ministerstvo financí není oprávněno závazně vykládat právní předpisy. Závěry, které zaujmou soudy či jiné orgány závazně aplikující právo na konkrétní případ, se mohou od závěrů uvedených v materiálu lišit.

2. Technologické pozadí

Jak již bylo v úvodu řečeno, blockchain je databáze, úložiště digitálních dat. Jedná se o databázi decentralizovanou, nezávislou na jednom centrálním poskytovateli. Data, která jsou v blockchainu uložená, se nenacházejí na jednom nebo několika málo místech, ale jsou distribuována do velkého množství internetem propojených počítačů a serverů.

Blockchain nicméně není jediná decentralizovaná databáze, jeho specifikum spočívá vedle decentralizace i ve způsobu uložení a ověřování dat, který zajišťuje jejich bezpečnost, nezměnitelnost a zároveň řeší problém tzv. dvojí útraty.

Zatímco hmotné věci (bankovky, mince, komodity apod.) chrání před dvojím užitím (útratou) jejich podstata, fakticky je nelze kopírovat, takřka neomezené kopírování (a vícenásobné užití) věcí v podobě digitálních dat (např. elektronických peněz) možné je. Tento problém standardně řeší využití centrální databáze, spravované důvěryhodným správcem. Právě správce ručí za to, že digitální data budou využita (uživateli stáhnuta, odeslána, zaplacena) právě jednou. Problém nicméně nastává v situaci, kdy je správce nedůvěryhodný, když se například rozhodne digitální data modifikovat či nezajistí jejich zabezpečení před ztrátou (živelná katastrofa, hackerský útok apod.).

|

centralizovaná databáze |

decentralizovaná databáze |

|

|

+ dvojí útratu nelze provést - hrozí ztráta dat - důvěryhodný správce? |

- dvojí útrata je možná + nehrozí ztráta dat + správce není |

+ dvojí útratu nelze provést + nehrozí ztráta dat + správce není |

Oproti tomu decentralizované databáze uvedenými problémy netrpí, správce nemají a zásahy do nich jsou velmi obtížné. Trpí však problémem dvojí útraty, některé z nich přímo k neomezenému rozmnožování digitálních dat slouží.[5] Blockchain pak v sobě spojuje výhody obou dvou způsobů uložení dat.

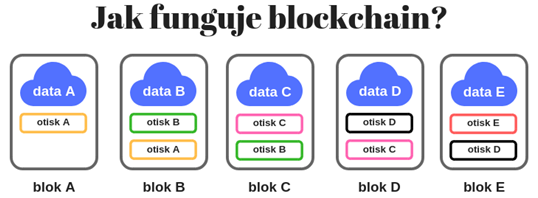

Jak konkrétně blockchain svých vlastností dosahuje? Data (například záznamy o transakcích) jsou v něm uspořádána do bloků, které jsou řetězově navázány na sebe (angl. block a chain, odtud název blockchain). Každý blok obsahuje kromě dat i záznam (v podobě kryptografického otisku označovaného jako hash), který jej „napojuje“ na bezprostředně předcházející blok, viz obrázek číslo 1. Pokud by někdo modifikoval některý z bloků, hash (otisk) tohoto bloku uložený v navazujícím bloku (a tím pádem i ve všech dalších blocích) by se s modifikovaným (podvodným) blokem přestal shodovat, v důsledku čehož by byl podvod odhalen a ostatními počítači zapojenými do sítě odmítnut.

Algoritmus blockchainu totiž funguje tak, že zapojené počítače uznávají jako legitimní (nepodvodný) ten nepřerušený řetězec na sebe navazujících bloků (blockchain), který je ze všech nejdelší. I pokud by tedy případní podvodníci na sebe napojili (zfalšovali) více bloků, ostatní uživatelé (označovaní jako konsensus) by je jako kratší odmítli. Z tohoto principu platí samozřejmě jedna výjimka: konkrétně situace, kdy by podvodníci ovládali nadpoloviční většinu počítačů zapojených do sítě.

obr. 1

Vytvoření nových bloků vyžaduje poměrně vysokou výpočetní sílu (a je tedy náročné na zdroje), například v případě bitcoinu vzniká přibližně 6 bloků každou hodinu. Počítače, které se do vytváření bloků zapojují, jsou tak za svou práci zpravidla odměňovány (a tedy motivovány se v co největším počtu, který zajišťuje odolnost sítě proti podvodům, do sítě zapojit). Opět příklad bitcoinu: ten uživatel, který jako první vyřeší složitý matematický výpočet a „vytvoří“ jednou za cca 10 minut nový blok, obdrží za odměnu několik nově vygenerovaných bitcoinů nebo úplatu za jednotlivé transakce zahrnuté v bloku. Výše odměny ve formě nově vygenerovaných bitcoinů se postupně podle předem daného schématu snižuje až k nule. Obdobně funguje i druhý nejrozšířenější blockchainový protokol ethereum.

Blockchain je někdy zaměňován za pojem distributed ledger technology (DLT), to však není zcela přesné. DLT je decentralizovanou databází uchovávající data na distribuované bázi, bez jediného správce. Data jsou vkládána a aktualizována jednotlivými subjekty zapojenými do databáze a veškeré změny mohou být zapsány a uloženy do všech zapojených zařízení teprve po odsouhlasení většinou. Blockchain je specifický tím, že provedené záznamy nemění záznamy předchozí, ale připojují se k nim a jsou uspořádány do tzv. bloků, čímž představují lineárně rostoucí databázi.

DLT je tedy pojem blockchainu nadřazený, neboť ne každý distributed ledger je blockchain, zatímco každý blockchain je druhem distributed ledger.

Obecně je možné technologie založené na DLT rozdělit na veřejné DLT a soukromé DLT.

Veřejné DLT jsou takové databáze, do jejichž fungování se může zapojit každý. Veřejnou databází je například blockchain, na kterém je založen bitcoin. Naopak soukromé DLT často provozuje jedna společnost či více společností a zapojení je tak možné pouze na základě dohody. Příkladem technologie, která může být použita libovolnými osobami[6] k tvorbě soukromého distributed ledger, je blockchain Corda.[7]

Pro účely této studie, zabývající se především otázkami právně ekonomickými, nikoliv technickými, nebude dále mezi technologií blockchain a DLT rozlišováno. Naopak tam, kde to bude mít význam, bude rozlišováno mezi veřejným a soukromým blockchainem (či DLT).

2.1. Konzultační otázky

|

1. Souhlasíte s provedenou analýzou technologického pozadí? Je podle vašeho názoru potřeba studii v této oblasti ještě nějakým způsobem doplnit? |

3. Virtuální měny a virtuální aktiva

Virtuální měny jsou pohledem českého práva věcí v právním smyslu, která může obdobně jako některé komodity (např. drahé kovy či stavební kámen) plnit za určitých okolností roli prostředku směny. Nejedná se však o zákonné platidlo (legal tender), čímž se liší od bankovek a mincí. Virtuální měny nepředstavují pohledávku za jejich vydavatelem (není zde nárok na směnu za hotovost), tím se liší od bezhotovostních peněžních prostředků (na účtech u bank) a elektronických peněz (předplacené platební karty). Z hlediska terminologie je důležité podotknout, že virtuální měny jsou někdy označovány také jako kryptoměny. Ne všechny virtuální měny však fungují na základě šifrování (kryptografie, odtud kryptoměny), proto je obecné označení virtuální měny výstižnější.[8]

První, a zároveň v současné době nejrozšířenější, kryptoměnou je bitcoin. Server CoinMarketCap k 9. 8. 2018 nicméně uvádí 1784 existujících virtuálních měn s celkovou kapitalizací ve výši cca 193 mld. dolarů, které jsou obchodovány (směňovány za peníze) na celkem 12 730 burzách. Významná část těchto burz působí bez geografického omezení, virtuální měny je tedy díky nim možné nakupovat i v České republice. Obdobně existují i obchodníci, kteří v ČR přijímají nejrozšířenější virtuální měny jako jednu z platebních metod. ↓

|

Příkladem takového obchodníka je například e-shop Alza.cz. Ten nicméně nepřijímá kryptoměny (konkrétně bitcoin) jako takové, ale využívá službu BitcoinPay. Ta slouží jako platební brána pro platby bitcoinem a zároveň jako směnárna bitcoinu na koruny či eura. Zákazník tedy zaplatí bitcoinem, ale Alza.cz obdrží (po zaplacení určité provize BitcoinPay) zákonné peníze. Obdobně fungují bitcoin automaty umístěné na prodejnách – zákazník v nich smění své peníze na bitcoiny, kterými následně zaplatí (opět prostřednictvím služby BitcoinPay). Důležité je podotknout, že ani samotné automaty neprovozuje Alza.cz, ale nezávislý zprostředkovatel, společnost GENERAL BYTES. Existují nicméně i obchodníci, kteří kryptoměny fakticky přijímají (a následně je dále využívají jako platidlo). Příkladem takového obchodníka je známá kavárna v Paralelní Polis, ochotu přijímat kryptoměny ale inzerují například také advokátní kanceláře (například Hart Legal). |

Po bitcoinu jsou k 9. 8. 2018 nejhodnotnějšími (z hlediska objemu tržní kapitalizace) virtuálními měnami:

· ethereum,

· EOS a

· stellar.

Důležité je poznamenat, že ne všechny virtuální měny fungují totožně. Rozdíly mezi nimi spočívají například v rychlosti zpracování transakcí (a tedy i v jejich nákladnosti), energetické náročnosti či technologickém pozadí (některé virtuální měny jsou založené na jiné technologii, než je veřejný blockchain).

Neplatí také, že všechny virtuální měny jsou anonymní. Například bitcoin je tzv. pseudonymní – protože je blockchain, na kterém je bitcoin založený, ze své podstaty veřejný, a tedy je historie všech transakcí dostupná zásadně každému, lze identifikovat transakce, při kterých byl použit totožný veřejný klíč[10] oprávněné osoby. Pokud je navíc tento klíč ztotožněn s konkrétní osobou, lze takto identifikovat i transakce, které tato osoba provedla.[11] Naopak některé jiné virtuální měny (např. Monero) díky složitější struktuře zajišťují uživatelům anonymitu úplnou.

V souvislosti s některými virtuálními měnami se často používá pojmu těžba (angl. mining). Podstatou těžby virtuálních měn je již dříve zmíněné vytváření nových bloků prostřednictvím stále složitějších matematických výpočtů, kdy úspěšný řešitel výpočtu je odměněn několika nově vytěženými jednotkami. Těžaři zároveň ověřují veškeré probíhající transakce, za což rovněž dostávají odměnu v podobě podílu na úplatě za transakci.

Ne všechny virtuální měny jsou nicméně těženy, existují i takové, kde jsou nové mince vytvářeny náhodně – v pravidelných časových intervalech je získává jakýkoliv uživatel zapojený do sítě. Výhodou takového řešení je zejména menší energetická náročnost (na rozdíl od těžby není pro vznik dalších mincí vyžadována velká výpočetní síla).[12]

Pro část virtuálních měn je typické, že proces jejich generování – ať už těžbou nebo jiným způsobem – započne otevřeně, od začátku (kdy zpravidla nové mince přibývají nejrychleji) se do něj může zapojit každý. Dochází však i k odlišným situacím, kdy si například tvůrce měny „natěží“ určité množství do zásoby předtím, než měnu uvolní (takové virtuální měny jsou komunitou považované za nedůvěryhodné), obdobně fungují i tzv. virtuální aktiva.

Virtuální aktiva jsou po technologické stránce identická s virtuální měnou. Vlastnictví virtuálních aktiv je však spojeno či po uplynutí stanovené doby má být spojeno s určitým právem (na účast v obchodní společnosti, na vyplácení úroku či zisku, na vrácení půjčené částky).[13] Virtuální aktiva také zpravidla neslouží jako prostředek k placení, nenahrazují funkci peněz. To je jejich hlavní funkční odlišnost od virtuálních měn, jejichž účelem je právě funkci peněz plnit.

Za klíčový odlišující znak mezi virtuální měnou a virtuálním aktivem je však třeba považovat právě spojení s určitým právem. S vlastnictvím virtuálních měn není spojeno žádné právo, zatímco s vlastnictvím virtuálních aktiv ano. V tomto smyslu používá studie oba uvedené pojmy. To je také důvod, proč lze virtuální aktiva připodobnit cenným papírům.

Pro doplnění je třeba uvést, že i virtuální měna představuje aktivum v ekonomickém smyslu. Studie tak používá pojem virtuální aktiva ve smyslu virtuální aktiva jiná než virtuální měny.

Právě virtuální aktiva (označovaná někdy také jako tokeny) jsou používána v rámci takzvaných ICOs (angl. initial coin offerings, prvotní nabídka měny).[14] V rámci ICO obchodní korporace (zpravidla technologické startupy) vydávají investorům oproti penězům virtuální aktiva, čímž získávají prostředky na svou činnost.

Dalším důležitým pojmem jsou tzv. chytré kontrakty (smart contracts) fungující na technologické infrastruktuře některých kryptoměn (např. ethereum). Příkladem chytrého kontraktu je pokyn (zakódovaný do blockchainu), aby byla určitá částka ve virtuální měně vyplacena určité osobě za splnění stanovené podmínky (například časové). Takový pokyn je ze své podstaty neodvolatelný a nezpochybnitelný, jeho provedení není po „zadání“ závislé na osobě svého původce.

3.1. Stávající právní úprava v ČR

Soukromoprávní úpravu virtuálních měn nalezneme zejména v zákoně č. 89/2012 Sb., občanském zákoníku (dále jen „občanský zákoník“). Jak již bylo zmíněno, virtuální měny (a spolu s nimi i virtuální aktiva) jsou věcí v právním slova smyslu tak, jak je vymezena v § 489 občanského zákoníku. Podle ustanovení § 496 se pak jedná o věc nehmotnou, neboť nejde o ovladatelnou část vnějšího světa s povahou předmětu.[15]

Při analýze některých virtuálních aktiv si nelze nepovšimnout jistých funkčních podobností s cennými papíry (např. virtuální aktiva spojená s právem na vyplacení úroku). Cenný papír je nicméně v § 514 občanského zákoníku definován jako listina, virtuální aktiva však listinou nejsou, nemůžou tedy být ani cennými papíry.

Na virtuální aktiva se nevztáhne ani úprava zaknihovaných cenných papírů v § 525 a násl. občanského zákoníku, neboť tato vyžaduje, aby byl zaknihovaný cenný papír zapsán do příslušné evidence, tou však může být podle § 91 zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu (dále jen „ZPKT“),[16] pouze centrální evidence zaknihovaných cenných papírů či evidence na ni navazující, nikoliv soukromý či veřejný blockchain. Využití blockchainu brání i úprava majetkového účtu vlastníka a zákazníka (§ 526 až 528 občanského zákoníku).

Naopak jiná virtuální aktiva mohou být finančními deriváty (opcemi, futures, swapy, forwardy a dalšími), a tedy i investičními nástroji ve smyslu § 3 odst. 1 ZPKT.

3.1.1. Legislativa proti praní špinavých peněz

Používání virtuálních měn jako prostředku směny je regulováno zákonem č. 253/2008 Sb., o některých opatřeních proti legalizaci výnosů z trestné činnosti a financování terorismu (dále jen „AML zákon“).[17] Ten v § 2 odst. 1 písm. l) stanoví, že povinnou osobou, na kterou se vztahují povinnosti ze zákona vyplývající, je:

„osoba poskytující služby spojené s virtuální měnou, kterou se pro účely tohoto zákona rozumí elektronicky uchovávaná jednotka bez ohledu na to, zda má nebo nemá emitenta, a která není peněžním prostředkem podle zákona o platebním styku, ale je přijímána jako platba za zboží nebo služby i jinou osobou odlišnou od jejího emitenta“.

Povinná osoba tak musí provádět v zákonem stanovených případech[18] identifikaci a kontrolu klienta. Identifikací se rozumí zjištění, ověření a zaznamenání identifikačních údajů, kontrola pak spočívá mimo jiné v:

„průběžném sledování obchodního vztahu včetně přezkoumávání obchodů prováděných v průběhu daného vztahu za účelem zjištění, zda obchody jsou v souladu s tím, co je povinné osobě známo o klientovi a jeho podnikatelském a rizikovém profilu“.

AML zákon se dále vztahuje, v závislosti na jejich konkrétních vlastnostech, na některé z virtuálních aktiv. Jde zejména o ta virtuální aktiva, která jsou investičními nástroji podle ZPKT. Lze říci, že virtuální aktiva, která nesplní definici cenného papíru ani definici virtuální měny podle AML zákona, do působnosti AML zákona nespadají.

3.1.2. Veřejná nabídka a prospekt

Část čtvrtá ZPKT upravuje veřejnou nabídku investičních cenných papírů a prospekt cenného papíru. Zákon v § 35 odst. 1 stanoví, že veřejně nabízet investiční cenné papíry může pouze osoba, která uveřejní schválený prospekt cenného papíru, následující odstavce pak upravují výjimku z tohoto pravidla vztahující se například na nabídky určené výhradně kvalifikovaným investorům, další výjimky jsou pak stanoveny v § 34 odst. 4.

Investiční cenné papíry jsou v § 3 odst. 2 ZPKT definované jako cenné papíry obchodovatelné na kapitálovém trhu. Jak bylo výše popsáno, virtuální aktiva nejsou cennými papíry, a proto se na ně ustanovení o veřejné nabídce a prospektu vůbec nepoužije.

3.1.3. Zákon o dluhopisech

Zákon č. 190/2004 Sb., o dluhopisech,[19] definuje dluhopisy jako cenné papíry nebo zaknihované cenné papíry, s nimiž je spojeno právo na splacení určité dlužné částky, popřípadě i další práva plynoucí ze zákona či z emisních podmínek dluhopisu.

Zpřístupnění emisních podmínek dluhopisu je podle § 3 odst. 1 zákona o dluhopisech zákonnou podmínkou jejich vydání, čímž je přispíváno k transparentnosti dluhopisového trhu.

Vzhledem k tomu, že virtuální aktiva, s nimiž je spojeno právo na splacení dlužné částky, nejsou podle českého práva cennými papíry, povinnost zpřístupnit emisní podmínky se na ně neuplatní.

3.1.4. Zákon o investičních společnostech

Zákon č. 240/2013 Sb., o investičních společnostech a investičních fondech (dále jen „ZISIF“),[20] upravuje podmínky, za kterých je možné shromažďovat prostředky od veřejnosti za účelem společného investování. Ustanovení § 98 ZISIF konkrétně stanoví, že má-li být návratnost investice nebo zisk investora byť jen částečně závislá na hodnotě nebo výnosu majetku, do kterého bylo investováno, lze takto investovat pouze způsobem podle ZISIF (tedy zpravidla s povolením České národní banky).

Pokud by tedy určitá osoba chtěla shromažďovat od veřejnosti prostředky a za ty následně nakoupit virtuální měny či virtuální aktiva, musela by toto vykonat v souladu se ZISIF. Naopak k prodeji virtuálních aktiv v rámci ICO, je-li výtěžek z prodeje použit k financování vlastní činnosti nefinanční povahy [§ 2 písm. a) ZISIF], žádné zvláštní povolení třeba není.

3.1.5. Konzultační otázky

|

2. Souhlasíte s provedenou analýzou stávající právní úpravy virtuálních měn a virtuálních aktiv v ČR? |

3.2. Zahraniční právní úpravy

Za účelem komparace bylo zvoleno několik zahraničních právních úprav. V prvé řadě jde o úpravu unijní, která představuje v řadě ohledů rámec pro úpravu českou. Dále bude provedena analýza právního rámce ve Spojených státech amerických, které představují nejrozvinutější kapitálový trh na světě. Japonsko a Jižní Korea byly zvoleny jako státy, které jsou centry obchodu s virtuálními měnami a virtuálními aktivy. Japonsko bylo navíc prvním státem, který přijal komplexní úpravu licencování a dohledu nad subjekty poskytujícími služby v souvislosti s virtuálními měnami.

Pro přehled byla zařazena rovněž Čína, která k virtuálním měnám i virtuálním aktivům přistoupila velmi restriktivně. Z evropských států pak byl proveden rozbor úpravy ve Švýcarsku, které je v oblasti virtuálních měn i virtuálních aktiv velmi aktivní (jak z hlediska jejich využívání trhem, tak z hlediska přístupu dohledového orgánu) a na Maltě, která nedávno přijala komplexní legislativu podobnou té japonské, jen vycházející z unijního právního rámce.

Pro doplnění uvádíme, že Finanční akční výbor (FATF) v říjnu 2018 novelizoval svá doporučení, tak aby explicitně zahrnovala virtuální aktiva[21].

3.2.1. Evropská unie

Evropská legislativa dosud virtuální měny ani virtuální aktiva komplexně neupravuje. Zahrnutí osob poskytujících služby spojené s virtuální měnou mezi povinné osoby podle AML zákona bylo důsledkem legislativní iniciativy na národní úrovni. V rámci proběhlé revize[22] směrnice Evropského parlamentu a Rady (EU) 2015/849, o předcházení využívání finančního systému k praní peněz nebo financování terorismu (dále jen „AML směrnice“),[23] nicméně došlo k přijetí evropského řešení.

AML směrnice (ve znění navržených změn) konkrétně členským státům ukládá zahrnout mezi povinné osoby poskytovatele zapojené do směny virtuálních měn a peněz a poskytovatele peněženek sloužících k uchovávání virtuálních měn.[24] Směrnice dále obsahuje definici virtuální měny:

„digitální reprezentace hodnoty, která není vydána či garantována centrální bankou ani orgánem veřejné moci, není nutně spojena se zákonně stanovenou měnou a nemá právní status měny či peněz, je však fyzickými nebo právnickými osobami přijímána jako prostředek směny a může být elektronicky převáděna, uchovávána a obchodována;“.

Definice je sice vytvořená pro účely směrnice, lze ale předpokládat její širší využití (formou odkazu) v dalších evropských předpisech. To není z pohledu ČR úplně šťastné, neboť kumulativní výčet definičních znaků vyžaduje, aby virtuální měna nebyla vydávána nebo garantována centrální bankou nebo orgánem veřejné moci. Pokud by tak orgán veřejné moci v některém z členských států začal vydávat virtuální měnu, mohla by se taková měna ocitnout mimo působnost AML směrnice.

Druhou zásadní změnou, kterou revize přináší, je úprava stávajícího článku 47 odst. 1 na následující znění:

„Členské státy zajistí, aby poskytovatelé směnárenských služeb mezi virtuálními měnami a měnami s nuceným oběhem a poskytovatelé virtuálních peněženek byli registrováni, aby směnárny, provozovny poskytující proplácení šeků a poskytovatelé služeb pro svěřenské fondy a obchodní společnosti byli povolováni nebo registrováni a aby poskytovatelé služeb hazardních her podléhali regulaci.“

Členské státy jsou tak povinny do 10. ledna 2020 zřídit pro poskytovatele služeb spojených s virtuálními měnami režim registrace. Další podrobnosti týkající se tohoto režimu nicméně směrnice nestanovuje.

Definice investičních nástrojů v ZPKT, která zahrnuje i virtuální aktiva s vlastnostmi finančních derivátů, je transpozicí směrnice Evropského parlamentu a Rady 2014/65/EU, o trzích finančních nástrojů (dále jen „MiFID II“).[25]

Již zmíněná vnitrostátní úprava prospektu při veřejné nabídce investičních cenných papírů je pak harmonizována prostřednictvím směrnice Evropského parlamentu a Rady 2003/71/ES, o prospektu, který má být zveřejněn při veřejné nabídce nebo přijetí cenných papírů k obchodování.[26] S účinností k 21. červenci 2019 směrnici i vnitrostátní úpravu v ZPKT nahradí nařízení Evropského parlamentu a Rady (EU) 2017/1129, o prospektu, který má být uveřejněn při veřejné nabídce nebo přijetí cenných papírů k obchodování na regulovaném trhu (dále jen „nařízení o prospektu“).[27]

Podstatné je, že virtuální aktiva nejsou cennými papíry podle českého práva, ani ve smyslu nařízení o prospektu. Nařízení v článku 2 písm. a) definuje cenné papíry (na které se vztahuje, tj. papíry veřejně nabízené) odkazem na převoditelné cenné papíry ve smyslu MiFID II. MiFID II pak v článku 4 odst. 1 bodu 44 převoditelné cenné papíry definuje jako cenné papíry, s výjimkou platebních nástrojů, které jsou obchodovatelné na kapitálovém trhu.

Vymezení cenných papírů však v MiFID II i v dalších evropských předpisech chybí, vycházet je tedy podle našeho názoru nutné z národní úpravy. Cennými papíry ve smyslu nařízení o prospektu jsou tak cenné papíry:

a) uznané národním právem jako cenné papíry (tj. například splňují požadavek na formu),

b) obchodovatelné na kapitálovém trhu a

c) veřejně nabízené,

s výjimkou platebních nástrojů a nástrojů peněžního trhu (se splatností kratší než 12 měsíců) ve smyslu čl. 4 odst. 1 bodu 17 MiFID II.

Nutné je nicméně na tomto místě podotknout, že se objevily i odlišné názory – konkrétně, že vymezení cenných papírů podle MiFID II je na jejich uznání národním právem nezávislé (a tedy například určitý instrument, který není podle českého práva cenným papírem, může být z pohledu evropského práva považován za převoditelný cenný papír).

Obdobným způsobem jsou chápány i cenné papíry ve smyslu směrnice Evropského parlamentu a Rady 2009/65/ES, o koordinaci právních a správních předpisů týkajících se subjektů kolektivního investování do převoditelných cenných papírů.[28]

Komplexněji se evropské orgány virtuálními měnami zabývaly v rovině doporučující. Konkrétně Evropský orgán pro bankovnictví (EBA) již v roce 2014 vydal dokument Opinion on ‘virtual currencies’,[29] ve kterém analyzoval právní postavení virtuálních měn, rizika vyplývající z používání virtuálních měn a následně navrhl sadu regulačních opatření na evropské úrovni.

Na začátku roku 2018 pak EBA společně s dalšími evropskými orgány dohledu (EIOPA a ESMA) vydala varování spotřebitelů před riziky virtuálních měn. Toto varování zveřejnilo na svých webových stránkách i Ministerstvo financí.[30]

3.2.2. Spojené státy americké

Právní povaha virtuálních měn a virtuálních aktiv ve Spojených státech amerických byla dlouho sporná, v současné době se však již začíná vyjasňovat. Virtuální měny jsou pohledem federálního práva považovány za komoditu a podléhají dohledu Komise pro termínové obchodování s komoditami (angl. Commodity Futures Trading Commission, CFTC), což na začátku letošního roku potvrdil svým rozsudkem i federální soud.[31]

Pravomoc CFTC je dána především ve vztahu k derivátům (zejm. futures) odvozených od komodit. Futures, jejichž podkladovým aktivem je některá z virtuálních měn, tak může CFTC regulovat stejným způsobem jako jakékoliv jiné komoditní deriváty.

Na trzích (angl. spot markets) s podkladovými aktivy (komoditami) je pak komise v souladu s ustanovením § 9(1)(a) hlavy 7 Sbírky zákonů (United States Code)[32] a prováděcím § 180.1 hlavy 17 Sbírky federálních nařízení (Code of Federal Regulations)[33] nadána obecnou pravomocí vymáhat zákaz podvodného či manipulativního jednání ve vztahu k mezistátnímu obchodu s komoditami (tzn. obchodu uvnitř federace).[34]

Dohled nad cennými papíry na federální úrovni pak vykonává Komise pro cenné papíry a burzy (angl. Securities and Exchange Commission, SEC). Definice cenných papírů v § 77a(a)(1) hlavy 15 Sbírky zákonů [35] je následující:

„The term “security” means any note, stock, treasury stock, security future, security-based swap, bond, debenture, evidence of indebtedness, certificate of interest or participation in any profit-sharing agreement, collateral-trust certificate, preorganization certificate or subscription, transferable share, investment contract, voting-trust certificate, certificate of deposit for a security, fractional undivided interest in oil, gas, or other mineral rights, any put, call, straddle, option, or privilege on any security, certificate of deposit, or group or index of securities (including any interest therein or based on the value thereof), or any put, call, straddle, option, or privilege entered into on a national securities exchange relating to foreign currency, or, in general, any interest or instrument commonly known as a “security”, or any certificate of interest or participation in, temporary or interim certificate for, receipt for, guarantee of, or warrant or right to subscribe to or purchase, any of the foregoing.“

Virtuální měny tuto definici nenaplňují. Jiná situace je však v případě virtuálních aktiv: ty by mohly být ve smyslu definice považovány zejména za investiční smlouvu (angl. investment contract). Pro posouzení toho, co je a není investiční smlouvou, je zásadní tzv. Howeyho test založený na rozsudku amerického Nejvyššího soudu z roku 1946.[36] Ten je v současné době (spolu s navazující judikaturou)[37] za tímto účelem používán SEC i federálními soudy.

Test sestává z celkem 4 podmínek. Konkrétně, aby byla obligace investiční smlouvou, musí jít o:

1. investici peněz

2. do společného podniku (angl. common enterprise, common venture)

3. v důvodném očekávání zisku

4. plynoucího z činnosti zprostředkovatele či třetí strany.[38]

SEC do dění kolem ICOs poprvé výrazně zasáhla v létě 2017 svou zprávou o vyšetřování (angl. Report of Investigation)[39] The DAO a DAO tokenů, kdy po provedení Howeyho testu konstatovala, že při jejich prodeji v roce 2016 byly porušeny federální předpisy týkající se cenných papírů, neboť DAO tokeny jsou cennými papíry. Komise dále konstatovala, že využívání nových technologií typu blockchain a chytré kontrakty nemění nic na účinnosti stávajících předpisů (důležitý je obsah právních vztahů, nikoliv jejich forma).

|

The DAO je zkratkou pro decentralized autonomous organization, v překladu decentralizovaná autonomní organizace. Fakticky šlo o fond venture kapitálu řízený samotnými investory prostřednictvím hlasování o jednotlivých investicích. Prostředky v podobě virtuální měny ether fond získal prodejem tokenů, jejichž vlastnictví opravňovalo k účasti na hlasování. Celý fond byl skutečně decentralizovaný a autonomní – mechanismy jeho fungování a rozhodování byly předem naprogramovány prostřednictvím soustavy chytrých kontraktů, jejich aktualizace byla možná pouze na základě konsenzu vlastníků tokenů. V kódu se (jak je to v IT běžné) necelé dva měsíce po vzniku organizace objevily závažné chyby, které (než byly opraveny) umožnily útočníkům získat přibližně třetinu z etherů (3,6 mil., v dnešní hodnotě etheru přibližně 38 mld. Kč), které měl fond k dispozici. Jedinou cestou, jak prostředky zachránit, bylo provedení tzv. hard forku celého blockchainu etherea, k čemuž nakonec skutečně došlo. (Většina všech uživatelů zapojených do ověřování transakcí v rámci blockchainu etherea přestala uznávat jako legitimně provedenou transakci, prostřednictvím které došlo k nelegálnímu získání etherů.) |

Vydání výše uvedené zprávy představuje pro činnost SEC do jisté míry přelom, související zřejmě i s narůstajícím množstvím (někdy od počátku podvodných) ICOs na území Spojených států. Komplexní přehled aktivit SEC od vydání zprávy až do června 2018 lze nalézt na serveru Bitlegal.io.

Nutno závěrem podotknout, že zejména v případě virtuálních aktiv může sehrát roli právní úprava cenných papírů na úrovni jednotlivých států. Ta je může definovat odlišně, v důsledku čehož pak může být určité virtuální aktivum cenným papírem ve smyslu federálního práva, ale nemusí být cenným papírem podle práva některého ze států (pokud tento stát například nepřipouští „elektronickou formu“ cenných papírů, viz dále).

Naopak v jiných státech může být za cenný papír považováno i virtuální aktivum, které cenným papírem podle federálního zákona není. Například ve státě New York platný Martin Act,[40] jeden z tzv. blue sky laws,[41] dává newyorskému státnímu prokurátorovi (angl. Attorney General of New York) velmi široké vyšetřovací pravomoci, místní soudy navíc pro vymezení cenného papíru používají nejen Howeyho test, ale rovněž volnější definice vycházející z rozsudku ve věci Waldstein.[42]

3.2.3. Japonsko

Japonsko je země, ve které je problematika virtuálních měn upravena zřejmě nejkomplexněji. V zemi je od dubna 2017 účinný zákon (novela zákona o platebních službách, dále jen „JaZOPS“), který definuje virtuální měny a reguluje subjekty oprávněné provádět jejich výměnu za peníze.[43]

Článek 5 odst. 2 JaZOPS definuje virtuální měnu jako:

„(i) property value (limited to one that is recorded on an electronic device or any other object by an electronic means, and excluding the Japanese currency, foreign currencies, and Currency-Denominated Assets; the same applies in the following item) which can be used in relation to unspecified persons for the purpose of paying consideration for the purchase or leasing of goods or the receipt of provision of services and can also be purchased from and sold to unspecified persons acting as counterparties, and which can be transferred by means of an electronic data processing system;“, nebo

„(ii) property value which can be mutually exchanged with what is set forth in the preceding item with unspecified persons acting as counterparties, and which can be transferred by means of an electronic data processing system.“

Ve srovnání s definicí v novelizované AML směrnici jde tedy o vymezení širší, zahrnující i virtuální měny vydávané státem v případě, že nejsou navázány na měnu.

Služba směny virtuálních měn (angl. Virtual Currency Exchange Service) je pak v odst. 7 definována jako:

„(i) purchase and sales of a Virtual Currency or exchange with another Virtual Currency;“,

„(ii) intermediary, brokerage or agency services for the act set forth in the preceding item;“, nebo

„(iii) management of users'' money or Virtual Currency , carried out by persons in connection with their acts set forth in the preceding two items.“

Samotná směna virtuálních měn (angl. Exchange of Virtual Currency) je pak definována jako činnost odpovídající bodům (i) a (ii) výše. Dále v zákoně (článek 63-2) je stanoveno, že službu směny virtuálních měn [tedy činnost odpovídající bodům (i) až (iii)] mohou vykonávat pouze registrované subjekty. Působnost zákona se vztahuje i na zahraniční osoby působící v Japonsku, i tyto mohou v zemi své služby poskytovat pouze po registraci.

Zákon nicméně v dalších ustanoveních podrobnosti pro fungování registrovaných poskytovatelů nestanovuje, substantivní část právní úpravy je ponechána na předpisech prováděcích (zákon například v článku 63-8 jen obecně stanoví, že poskytovatelé jsou povinni přijmout nezbytná opatření pro zabránění úniku, ztrátě či poškození informací, podrobnosti pak upraví vládní nařízení).

Důsledkem použití této legislativní techniky je rychle se měnící regulatorní prostředí [v důsledku změny podzákonných předpisů (nejsou bohužel dostupné v angličtině) či přístupu dohledového orgánu FSA]. V průběhu několika posledních měsíců došlo (pravděpodobně i v důsledku napadení směnárny Coincheck[44]) k výraznému zpřísnění požadavků, které musí registrované instituce plnit.[45]

Vedle JaZOPS podléhají poskytovatelé (směnárny virtuálních měn) regulaci podle zákona o prevenci převodu výnosů z trestné činnosti.[46] Ne všechny subjekty nicméně regulaci zvládají dodržovat, o čemž svědčí například letošní rozhodnutí FSA uzavřít na několik dní dvě směnárny kvůli pochybením při získávání informací o účelu obchodů a hlášení podezřelých transakcí.[47]

Dohledový orgán se také snaží z důvodu obzvlášť vysokých rizik spojených s praním špinavých peněz a financováním terorismu omezit obchodování s těmi virtuálními měnami, které zajišťují skutečnou anonymitu (například Monero).[48]

V důsledku zavedení regulace virtuálních měn v Japonsku však nedošlo (jak bylo možné předpokládat vzhledem k obchodním omezením a nákladům na compliance) k utlumení japonského trhu s virtuálními měnami, ale naopak k jeho dalšímu rozvoji. Směnárny, které se zaregistrovaly u FSA, se staly zejména v očích konzervativnějších investorů důvěryhodnějšími, což vedlo k nárůstu zájmu o nákup virtuálních měn a ICOs.[49] Podle serveru Coinhills je v současné době japonský jen měnou nejčastěji obchodovanou za virtuální měny.

Zvláštní úpravu virtuálních aktiv odlišných od virtuálních měn naopak v Japonsku nenajdeme. Podle stanoviska (varování) FSA ze závěru loňského roku[50] spadne část virtuálních aktiv pod výše zmíněnou definici virtuální měny. Některá virtuální aktiva prodávaná v ICOs pak mohou být regulována zákonem o finančních nástrojích a burzách (angl. Financial Instruments and Exchange Act, FIEA).[51] Ten totiž v článku 2 odst. 2 vytváří pro účely zákona „fikci cenného papíru“, kdy se za cenné papíry považují závazky:

… „the holder of which (hereinafter referred to as an "Equity Holder" in this item) can receive dividends of profits arising from business that is conducted using the money (including anything specified by Cabinet Order as being similar to money) invested or contributed by the Equity Holder (such business is hereinafter referred to as "Invested Business" in this item) or a distribution of the assets of the Invested Business” …

Na „fiktivní cenné papíry“ se pak stejně jako na ostatní cenné papíry vztahují ustanovení zákona týkající se veřejné nabídky, prospektu, pravidel obchodování apod.

3.2.4. Jižní Korea

Jižní Korea na rozdíl od Japonska nepřijala komplexní regulaci obchodu s virtuálními měnami, ačkoliv se úvahy o této (dokonce ve fázi legislativních návrhů) v minulosti objevily. Na začátku letošního roku nicméně tamější dohledový orgán FSC aktualizoval pravidla,[52] která musí finanční instituce (zejm. banky) v souvislosti s virtuálními měnami dodržovat.

Zavedeno bylo zejména pravidlo zakazující držení virtuálních měn na anonymních účtech, nově je nutné každou „virtuální peněženku“ spárovat s účtem v některé z bank. Zakázáno bylo rovněž, aby prostředky na těchto peněženkách drželi cizinci, děti a mladiství.[53]

Ještě přísnější regulaci přijala země ve vztahu k ICOs. V září loňského roku FSC zakázala korejským společnostem na ICOs participovat.[54] Letos v květnu se nicméně objevily úvahy (iniciované parlamentem), zda zákaz (mj. vedoucí k odchodu společností do příznivějších jurisdikcí) nezrušit.[55]

3.2.5. Čína

Postoj Číny je od japonského i jihokorejského velmi odlišný. Již v roce 2017 zakázaly místní úřady provoz domácích směnáren i těžebních farem. Čínští uživatelé (investoři) nicméně využívali služeb zahraničních, zejména japonských, směnáren, proto k těmto začala vláda od února 2018 blokovat přístup skrze Velký čínský firewall (GFW).[56]

Skrze GFW je vedle virtuálních měn znemožněn i přístup k nákupům tokenů vydávaných v rámci ICOs.

3.2.6. Švýcarsko

Virtuálním aktivům a ICOs se švýcarský dohledový orgán FINMA věnuje ve svém doporučení z dubna 2017[57] a aktuálně v pokynech z letošního února.[58] V prvním doporučení FINMA pouze obecně konstatuje, že se na ICOs mohou vztahovat předpisy

· týkající se boje proti praní peněz a financování terorismu,

· regulující banky (v případě, že virtuální aktiva jsou vydávána oproti vkladům),

· upravující obchodování s cennými papíry (v případě, že virtuální aktiva naplňují definici cenných papírů) a

· o kolektivním investování v případě, že jsou virtuální aktiva spravována kolektivně.

Konkrétnější analýzu pak obsahuje materiál z února 2018. FINMA v něm nejprve dělí virtuální aktiva do tří skupin na:

· platební tokeny (angl. payment tokens),

· majetkové tokeny (angl. asset tokens) a

· užitné tokeny (angl. utility tokens).

Platební tokeny, fakticky „mince“ virtuálních měn, FINMA vzhledem k jejich převládající funkci prostředku směny nepovažuje za cenné papíry. Ty jsou definovány v čl. 2 zákona o infrastruktuře finančních trhů (angl. Financial Market Infrastructure Act, FMIA)[59] a hlavě 33 závazkového zákoníku (angl. Code of Obligations, CoO)[60] jako prostředky (angl. instrument)[61], se kterými je právo spojeno takovým způsobem, že bez prostředku jej není možné uplatnit nebo převést. Vedle cenných papírů CoO definuje v čl. 973c i tzv. cenná práva (angl. uncertificated securities), která jsou obdobou zaknihovaných cenných papírů v českém občanském zákoníku.

Cenné právo (např. na účast ve společnosti) může mít formu majetkového tokenu, tyto jsou tedy funkčně za cenné papíry ve Švýcarsku považovány. Naopak užitné tokeny sloužící např. jako prostředek pro identifikaci vůči různým digitálním službám se za cenné papíry nepovažují.

Na majetkové tokeny s vlastnostmi účastnických či dlužnických cenných práv se tak mohou uplatnit pravidla o prospektu cenných papírů, upisování a nabízení majetkových tokenů obchodníky na primárním trhu je pak regulovanou činností, obdobně jako například nabízení od tokenů odvozených derivátů.

3.2.7. Malta

Dlouhodobá aktivita maltského regulátora MFSA ve věci virtuálních měn a aktiv[62] vyvrcholila v červnu letošního roku, kdy parlament přijal celkem tři zákony:

· Innovative Technology Arrangements and Services Act,[63]

· Virtual Financial Assets Act (dále jen „VFAA“)[64] a

· Malta Digital Innovation Authority Act.[65]

Ve vztahu k virtuálním aktivům je nejdůležitější VFAA. Ten vychází z diskuzních podkladů, zejména z tzv. testu finančních nástrojů, a člení DLT aktiva (angl. DLT assets) na virtuální tokeny (např. herní mince či užitkové tokeny, nepodléhají žádné regulaci, angl. virtual tokens), finanční nástroje ve smyslu MiFID II a virtuální finanční aktiva (angl. virtual financial assets, VFA).

VFA budou například virtuální měny, ale také ty cenné papíry, které nesplní definici přenositelného cenného papíru podle MiFID II. Obchodování s těmito aktivy pak budou moci zajišťovat pouze (za tímto účelem) certifikované burzy. ICOs VFA pak budou podmíněny ustanovením odpovědného zástupce z řad advokátů, účetních či auditorů a zveřejněním schváleného informačního listu (angl. white paper), který bude obsahovat základní informace o nabídce.

3.2.8. Konzultační otázky

|

3. Souhlasíte s provedenou analýzou práva Evropské unie? Je podle vás definičním znakem převoditelného cenného papíru podle MiFID II jeho uznání za cenný papír příslušnou národní právní úpravou? |

|

4. Souhlasíte s provedenou analýzou dalších zahraničních právních úprav? Je podle vás vhodné analyzovat ve vztahu k virtuálním měnám a virtuálním aktivům další právní systémy? Pokud ano, jaké? |

3.3. Další postup MF – virtuální měny a virtuální aktiva

Na následujících řádcích bude shrnut doporučený postup Ministerstva financí ve vztahu k virtuálním měnám a ostatním virtuálním aktivům z hlediska působnosti odboru 35 Finanční trhy II.

3.3.1. Virtuální měny

Nejprve k virtuálním měnám. S těmi jsou spojena dvě zásadní rizika:

1. zneužití za účelem praní špinavých peněz a financování terorismu a

2. nedostatečná obezřetnost a informovanost spotřebitelů při užívání virtuálních měn a z toho pramenící riziko finančních ztrát.

Riziko ad 1 je v současné době řešeno zahrnutím „osob poskytujících služby s virtuální měnou“ mezi povinné osoby podle AML zákona. AML zákon není v gesci odboru 35, ale sekce Daně a cla. Na okraj je však třeba podotknout, že v souvislosti s transpozicí revidované AML směrnice bude nutné vyřešit situaci, kdy se evropská definice virtuální měny liší od stávající definice národní. Konkrétně je vhodné vyjasnit, zda má definice i nadále zahrnovat virtuální měny garantované či vydávané centrálními bankami či jinými veřejnými orgány. Jak ukazuje příklad venezuelské národní kryptoměny petro, nejedná se o riziko pouze teoretické.[66] Jak bylo uvedeno v reakci na virtuální měny a aktiva, došlo také na mezinárodním poli k novelizaci doporučení FATF.

Bod ad 2 je složitější. Riziko pro spotřebitele vyplývá z častých podvodů a kybernetických útoků na spotřebitele či na infrastrukturu, kterou pro nákup či správu virtuálních měn využívají. Vlastnosti virtuálních měn – anonymita či pseudonymita, nezvratnost transakcí – podvodům a útokům nahrávají. Časté jsou také chyby samotných uživatelů (např. ztráta klíče k bitcoinové peněžence), které na rozdíl od chyb v klasickém finančním systému nelze snadno napravit. I pokud bychom však tato rizika pominuli, zůstávají další, spojená s ekonomickou podstatou virtuálních měn – zejména s výraznými výkyvy v jejich hodnotě.[67]

Řešením těchto rizik nicméně není podle našeho názoru zavedení licenčního režimu a obezřetnostní dohled nad poskytovateli služeb spojených s virtuálními měnami. Náklady takového řešení by byly obrovské a přínosy diskutabilní, v některých případech dokonce kontraproduktivní. V prostředí tak dynamickém a rizikovém lze totiž i pod dohledem jen těžko zajistit úroveň jistoty a bezpečnosti srovnatelnou například s bankovním sektorem.

Stejně jako v Japonsku lze navíc předpokládat, že by regulace a dohled vedly ke zvýšení ochoty spotřebitelů nakupovat a používat virtuální měny. Množství prostředků uložených v rizikovém aktivu často neinformovanými spotřebiteli (spoléhajícími na státní dohled) by se tak zvýšilo – což je přesný opak žádoucího výsledku.

Podle názoru odboru 35 je tedy žádoucí režim registrace poskytovatelů služeb souvisejících s virtuálními měnami[68] zavést v co možná nejomezenější míře, kdy dohled nad poskytovateli bude vykonáván výhradně ve věci plnění povinností vyplývajících z AML zákona. Navrhuje se tedy nezavádět licenční režim a obezřetnostní dohled.

Velmi potřebný je naopak další rozvoj finančního vzdělávání a gramotnosti tak, aby si bylo co nejvíce spotřebitelů vědomo rizik souvisejících s vlastnictvím virtuálních měn.

3.3.2. Virtuální aktiva

V případě virtuálních aktiv odlišných od virtuálních měn je situace opačná – stávající regulace je nedostačující, není totiž fakticky žádná. Na virtuální aktiva, která nenaplní definici virtuální měny podle AML zákona, se totiž nevztáhne ani regulace podle AML zákona, neboť nejsou ani virtuální měnou, ani (s výjimkou virtuálních aktivit s vlastnostmi finančních derivátů) investičním nástrojem. Rovněž veřejné nabízení virtuálních aktiv, třebaže tyto mohou mít často velmi podobné vlastnosti jako investiční cenné papíry, není nijak regulováno.

Rizika z toho vyplývající jsou přitom značná: pro veřejný pořádek a bezpečnost (praní špinavých peněz a financování terorismu), spotřebitele (chybějící prospekt) i samotné vydavatele virtuálních aktiv (nejasné právní postavení, nedůvěra investorů).

Stejně tak je ovšem problémem to, že současná právní úprava nevytváří prostor pro inovace. Řada společností[69] v mezinárodní dopravě se snaží digitalizovat administrativu spojenou s dopravou zboží, například náložní a skladištní listy. To však současná česká úprava neumožňuje.

Rovněž přístup společností, zejména technologických startupů, k investicím je v důsledku neexistence jasného právního rámce pro ICOs omezen. V situaci, kdy by Česká republika přistoupila k virtuálním aktivům jako k příležitosti, lze navíc očekávat i vznik úplně nových technologických či finančně technologických společností, stejně jako velmi dobré PR (s potenciálem přilákání dalších investic do národní „kryptokomunity“, která je již v současné době poměrně silná).

Řešením nicméně není – stejně jako v případě virtuálních měn – vytvářet nový regulační rámec, nýbrž podřadit virtuální aktiva stávajícím a fungujícím předpisům. Nejjednodušší cestou, jak toho dosáhnout, je odstranit stav, kdy nejsou virtuální aktiva s vlastnostmi cenných papírů považována za cenné papíry, neboť nesplňují formální náležitosti cenného papíru (nemají formu listiny) či zaknihovaného cenného papíru (nejsou evidována v centrální evidenci cenných papírů). Konkrétním způsobům, jak výše uvedeného dosáhnout, bude věnována druhá část veřejné konzultace.

Nutno dodat, že tyto závěry se vztahují pouze na majetkové tokeny ve smyslu švýcarské klasifikace – pro regulaci užitkových tokenů důvody nejsou (stejně jako nejsou důvody např. pro regulaci hesel zajišťujících přístup k e-mailu).

3.3.3. Konzultační otázky

|

5. Souhlasíte s riziky identifikovanými v případě virtuálních měn? Vidíte nějaká další rizika? Pokud ano, jaká? |

|

6. Souhlasíte se závěrem, že zavedení licenčního režimu a obezřetnostního dohledu nad poskytovateli služeb spojených s virtuálními měnami není vhodné? Pokud ne, proč?

|

|

7. Souhlasíte s riziky identifikovanými v případě virtuálních aktiv? Vidíte nějaká další rizika? Pokud ano, jaká?

|

|

8. Souhlasíte s ekonomickým potenciálem identifikovaným v případě virtuálních aktiv? Vidíte potenciál i v některých dalších oblastech? Pokud ano, v jakých? |

|

9. Souhlasíte s návrhem podřadit virtuální aktiva pod stávající předpisy vztahující se na cenné papíry a zaknihované cenné papíry? Pokud ne, proč? |

4. Elektronické cenné papíry

Jak již bylo zmíněno v části věnované virtuálním aktivům, cenný papír je v § 514 občanského zákoníku definován jako listina, s níž je právo spojeno takovým způsobem, že jej bez této listiny nelze uplatnit ani převést. Cenné papíry je nicméně možné jejich hmotného substrátu (listiny) zbavit, dematerializovat, převést do podoby zaknihovaných cenných papírů upravených v § 525 a násl. občanského zákoníku.

Tyto je však následně nutné evidovat v evidenci cenných papírů podle § 91 ZPKT. Centrální evidence (a evidence na ni navazující) však není vhodná k evidenci všech typů cenných papírů. V řadě zemí je možné evidovat zaknihované cenné papíry, které nejsou obchodované na regulovaném trhu, mimo centrální evidenci. Na mezinárodní půdě (Komise OSN pro právo mezinárodního obchodu, UNCITRAL) i v některých státech byly navíc v posledních letech zahájeny iniciativy, jejichž společným cílem je rozšířit možnost elektronické výměny záznamů obecně, v několika případech pak specificky záznamů v podobě dematerializovaných cenných papírů.

Část těchto iniciativ přitom směřuje k vytvoření nových, decentralizovaných evidencí, založených na technologii blockchain. Cílem této kapitoly je jednotlivé iniciativy popsat, zhodnotit a závěrem navrhnout další postup MF v této věci.

4.1. Vzorový zákon UNCITRAL

UNICTRAL publikovala v roce 2017 vzorový zákon o přenositelných elektronických záznamech (angl. Model Law on Electronic Transferable Records, MLETR).[70] Ten v několika článcích postupně přenositelné elektronické záznamy definuje, obecně určuje vlastnosti, které musí mít (zejména co do kvality a přístupnosti záznamu) a dále jim přiznává stejnou právní váhu jako záznamům, pro které je vyžadována listinná forma.

Celý zákon je tedy velmi obecný, technologicky neutrální, je však nepochybné, že záznamy např. o virtuálních aktivech vedené v blockchainové databázi, by jeho požadavky naplnily.

Zajímavé je, že vzorový zákon hned na začátku vylučuje ze své působnosti účastnické cenné papíry a dluhopisy a „další investiční nástroje“. Zákon také dává na zvážení vyloučení dalších typů záznamů, zejména těch spadajících do působnosti ženevských směnečných a šekových úmluv. Podle důvodové zprávy se názory členů komise na to, zda směnky a šeky zahrnout či nikoliv, rozcházely. Někteří argumentovali tím, že formální požadavek na listinnou formu je základním principem směnečného práva a nejde jej žádným způsobem obejít (postavit přenositelné elektronické záznamy o směnkách na roveň listinným směnkám).

Druhá skupina členů komise naopak vyjádřila názor, že právě překonání nadbytečného formalismu v mezinárodním obchodě je účelem MLETR, a je tedy vhodné zahrnout do jeho působnosti i směnky a šeky.

Zatímco směnky a šeky jsou v důvodové zprávě obsáhle diskutovány, vyloučení účastnických cenných papírů, dluhopisů a „dalších investičních papírů“ nijak zdůvodněno není. Důvodem bude zřejmě působnost komise, a tedy i vzorového zákona, nikoliv věcný nedostatek předpisu, který by jejich zařazení pod jeho působnost bránil.

V listopadu 2017 Ministerstvo průmyslu a obchodu zahájilo diskuzi ohledně možnosti přijetí MLETR ze strany ČR. V návaznosti na tuto diskuzi byla 20. 12. 2017 zahájena veřejná konzultace zaměřená na možnost elektronizace neinvestičních cenných papírů.[71]

4.2. Francouzské nařízení[72]

Francouzská vláda vydala dne 8. prosince 2017 nařízení (se silou zákona),[73] které do právního řádu zavádí nástroj sdíleného elektronického záznamového zařízení (fr. dispositif d''enregistrement électronique partagé, DEÉP).

Nařízení mění některá ustanovení obchodního zákoníku (fr. code de commerce, CdC) i měnového a finančního zákoníku (fr. code monétaire et financier, CMeF) tak, že finanční cenné papíry je nově (vedle účtu vedeného jejich vydavatelem či vybranými zprostředkovateli) možné evidovat v DEÉP (čl. 211-3 CMeF).

Finanční papíry jsou definované v čl. 211-1 CMeF jako:

· účastnické cenné papíry vydané kapitálovými společnostmi,

· dluhopisy, s výjimkou směnek a úročených směnek (angl. interest-bearing notes), a

· podíly v podnicích kolektivního investování.

Nařízení se nicméně nevztahuje na převoditelné cenné papíry přijaté k obchodování nebo obchodované v obchodních systémech ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 909/2014, o centrálních depozitářích cenných papírů (dále jen „CSDR“),[74] což vyplývá z čl. 3 příslušného nařízení.

Zákon podrobněji DEÉP ani náležitosti fungování tohoto nástroje neupravuje. Ve čl. 211-3 odst. 3 CMeF je pouze stanoveno, že podmínky pro registraci finančních papírů v DEÉP stanoví prováděcí nařízení, přičemž nutno je zajistit srovnatelnou úroveň záruky (zejména ve vztahu k ověřování - myšleno zřejmě transakcí a zúčastněných osob, fr. authentification) jakou poskytuje registrace cenných papírů na účtu vedeném vydavatelem či zprostředkovatelem.

Návrh prováděcího právního předpisu k DEÉP z léta 2018 má pak stanovit podrobnosti.[75] Ten například uvádí:

„Sdílené zařízení elektronické evidence (…) zaručuje zápis a integritu zápisů a umožňuje přímo nebo nepřímo identifikovat vlastníky cenných papírů, povahu a počet držených cenných papírů.

Zápisy provedené v tomto evidenčním zařízení podléhají aktualizovanému plánu zachování kontinuity, který zahrnuje i externí zařízení pro pravidelné uchovávání údajů.

Pokud jsou cenné papíry evidovány v tomto evidenčním zařízení, má vlastník cenných papírů přehled o operacích, které jsou jeho vlastními operacemi.“

Návrh také řeší např. otázku zástavy cenných papírů uložených v DEÉP i další praktické otázky.

4.3. Delaware

Americký stát Delaware je jedním z nejoblíbenějších států pro zakládání obchodních společností na světě. Zemi o přibližně 960 tis. obyvatelích si jako svou domovskou jurisdikci zvolil více než 1 mil. společností, v to počítaje i 66 % společností nacházejících se v žebříčku Fortune 500.[76]

Jedním z důvodů, proč je Delaware mezi společnostmi tak oblíbený, je i velká flexibilita místního práva obchodních společností, která umožňuje korporacím uzpůsobit si vnitřní fungování svým potřebám.[77]

Základem obchodního práva na území Spojených států je jednotný obchodní zákoník (angl. Uniform Commercial Code, UCC), modelový předpis zpracovaný společně dvěma profesními sdruženími amerických právníků. Naprostá většina států, včetně Delaware, tento zákoník do svého práva přejala.[78]

Definici cenného papíru, přípustné formy a evidenci konkrétně upravuje čl. 8 delawarského UCC.[79] Cenné papíry mohou být obecně vydány jako listinné ve formě na doručitele, na řad i na jméno.[80] Vedle toho zákon připouští i dematerializované cenné papíry vedené v evidenci u vydavatele nebo jinou osobou v zastoupení vydavatele. Oproti české právní úpravě je tedy úprava co do přípustného způsobu evidence výrazně benevolentnější.

Úpravu vedení záznamů (mj. o vlastnících akcií ve formě na jméno i dematerializovaných akcií) najdeme v podkapitole VII. § 224 zákona o obchodních korporacích (angl. General Corporation Law, GCL).[81] Ten ve znění „blockchainové“ novely přijaté v roce 2017 explicitně stanovuje, že záznamy mohou být vedeny (samotnou korporací nebo jinou osobou v jejím zastoupení) jakýmkoliv způsobem či jakoukoliv metodou, včetně elektronické sítě či databáze, a to i distribuované.

Zákon následně stanoví požadavky na určitou kvalitu uchovávaných záznamů. Především musí být záznamy možné převést do snadno čitelné papírové formy a dále musí použitá technologie umožnit:

· vytvořit seznam akcionářů (zejm. pro účely pořádání valných hromad),

· zapsat informace o nesplacených akciích, o akciích převedených za účelem zajištění a další informace spojené s jednotlivými akciemi (např. výhrada práva hlasovat na základě vlastnictví akcie, která je jinak ve fiduciární správě) a

· zaznamenávat převody akcií.

Zákon řeší i použitelnost záznamů uchovávaných v elektronické podobě v situaci, kdy je nutné je (například v průběhu soudního řízení) převést do podoby listinné. Předpis stanoví, že převedené záznamy mají stejnou vypovídající hodnotu, jako kdyby byly v listinné podobě vedeny od počátku.

4.4. Švýcarsko

Jak již bylo zmíněno v části věnované specificky virtuálním měnám a virtuálním aktivům, švýcarské právo, konkrétně závazkový zákoník (angl. Code of Obligations, CoO),[82] rozlišuje podobně jako právo české mezi cennými papíry a cennými právy, v české úpravě zaknihovanými cennými papíry. Nejde o náhodu – český občanský zákoník podle důvodové zprávy[83] právě ze švýcarské definice vychází.

Rozdíl nicméně spočívá v tom, jakým způsobem je možné švýcarská cenná práva vydat a evidovat. Právní úprava v čl. 973c odst. 2, 3 a 4 je oproti té české velmi liberální. Zákon stanoví povinnost:

· vést záznamy o vydaných cenných právech, jejich číslech, hodnotách a vlastnících a

· převádět vlastnictví cenných práv písemnou formou.

Takto liberální a zároveň technologicky neutrální úprava umožňuje evidovat cenná práva jakýmkoliv způsobem, tedy i prostřednictvím virtuálních tokenů zapsaných v blockchainové databázi.

4.5. Další postup MF – elektronické cenné papíry

Jak bylo uvedeno v první části této veřejné konzultace, část virtuálních aktiv (majetková virtuální aktiva s charakterem účastnických či dlužnických cenných papírů apod., která nesplňují definici virtuální měny podle AML zákona) nepodléhá v současné době téměř žádné regulaci, včetně té základní veřejnoprávní (AML zákon). Nejisté právní postavení a protichůdné právní názory vyvolané chybějící právní úpravou navíc vedou k nejistotě soukromých subjektů využívajících virtuální aktiva, což brzdí další rozvoj digitální ekonomiky v České republice.

Možným řešením je učinit současnou právní úpravu cenných papírů v ČR technologicky neutrální tak, aby:

· virtuální aktiva s charakterem cenných papírů spadala pod současný právní rámec pro cenné papíry a

· mohlo dojít ke vzniku inovativních projektů (nových způsobů evidence, vydávání, obchodování apod.) souvisejících s cennými papíry.

Za účelem naplnění tohoto cíle je možné uvažovat o změně způsobu evidence zaknihovaných cenných papírů podle francouzského, delawarského a švýcarského vzoru, kdy zároveň dojde k naplnění cílů vzorového zákona UNCITRAL.

Povinnost evidovat veškeré zaknihované cenné papíry v centrální evidenci cenných papírů upravená v § 91 ZPKT by byla nahrazena povinností evidovat tímto způsobem pouze cenné papíry přijaté k obchodování nebo obchodované na regulovaném trhu. Ostatní zaknihované cenné papíry by bylo možné v centrální evidenci evidovat dobrovolně či v případě, že takovou povinnost stanoví zvláštní zákon (např. § 48 odst. 7 zákona č. 134/2016 Sb., o zadávání veřejných zakázek).[84]

Úpravu cenných papírů v občanském zákoníku, která je v současné době „postavena na míru“ tomu, jak funguje centrální evidence cenných papírů, by bylo nutné zobecnit, konkrétně stanovit požadavky na kvalitu evidence, za jejichž plnění by byl zodpovědný sám emitent. Ten by si pak zvolil, zda bude zaknihované cenné papíry evidovat nadále v centrální evidenci, či zda je bude evidovat sám. Sám je pak bude moci evidovat libovolným způsobem, který naplní požadavky zákona na kvalitu evidence a vlastnosti, které musí evidence splňovat. Tímto způsobem by mohla být mimo jiné i soukromá blockchain databáze.

Při stanovování zákonných požadavků lze vyjít z francouzského či delawarského vzoru. Naopak švýcarskou úpravu, kdy nejsou na evidenci kladeny požadavky téměř žádné, spíše nelze považovat v českém prostředí za vhodnou.

Podstatné je rovněž podotknout, že navrhovaná možnost evidovat zaknihované cenné papíry (s výjimkou účastnických cenných papírů přijatých k obchodování nebo obchodovaných na regulovaném trhu) jinde, než u centrálního depozitáře, neznamená anonymitu. Jedním z požadavků na kvalitu evidence by měla být průkaznost a trvalost záznamů o vlastnících cenných papírů. Ta je v případě blockchainové databáze za předpokladu, že jsou vlastníci jednotlivých cenných papírů od počátku identifikováni, zajištěna. Obdobně ji ale lze zajistit i u běžných digitálních evidencí vedených emitentem – např. používáním kvalifikovaných elektronických pečetí a časových razítek.

Z pohledu legislativní techniky se jeví jako vhodné případnou právní úpravu soustředit v novém právním předpise, a to v zákonu o evidenci cenných papírů. Do toho by se přesunula právní úprava evidence zaknihovaných cenných papírů v ZPKT i část úpravy z občanského zákoníku. Vyřešit bude rovněž nutné otázku návaznosti na další zákony [zákon o dluhopisech, zákon č. 90/2012 Sb., o obchodních korporacích (dále jen „ZOK“) aj.].

Důsledkem výše popsané změny bude podřízení virtuálních aktiv s vlastnostmi cenných papírů (účastnických, dlužnických apod.) regulaci, která se v současné době na (zaknihované) cenné papíry vztahuje. Lze rovněž předpokládat, že pro část emitentů dojde ke snížení administrativy a nákladů spojených s evidencí zaknihovaných cenných papírů v centrální evidenci.

Zaknihovat nadále nebude možné virtuální aktiva s vlastnostmi cenných papírů a samotné cenné papíry, jejichž povaha zaknihování vylučuje. Jedná se zejména o směnky a šeky.[85] Doktrína někdy uvádí, že zaknihování brání i povaha některých dalších cenných papírů (skladištní a náložné listy apod.). Podle našeho názoru však zaknihování těchto dalších cenných papírů brání nikoliv jejich povaha, ale povaha evidence, respektive požadavek na evidenci zaknihovaných cenných papírů v centrální evidenci. Odstraněním tohoto požadavku by se otevřel prostor pro zaknihování dalších druhů cenných papírů ve flexibilnějších evidencích (vč. těch založených na technologii blockchain).

Tento postup otevírá prostor úsporám i inovacím a přispívá k naplňování cíle vybudování Digitálního Česka. Vedle toho také zvyšuje právní jistotu i ochranu spotřebitelů a drobných investorů. Zároveň by úprava vedla ke snížení AML/CFT rizik.

Možná je i varianta částečné úpravy, kdy zůstane zachována povinnost evidovat v centrální evidenci zaknihované cenné papíry obchodované nebo přijaté k obchodování na regulovaném trhu a dále všechny další účastnické cenné papíry. Evidence založená na blockchainu by tak byla možná např. pro dluhové cenné papíry či pro cenné papíry užívané ve vnitrostátním i mezinárodním obchodě.

Skutečnost, zda je třeba přistoupit ke změně regulace virtuálních aktiv a jak ke změně přistoupit, je možné kvalifikovaně vyhodnotit na základě konzultace se širší odbornou veřejností prostřednictvím této veřejné konzultace. Tímto způsobem lze také získat poznatky z praxe o možnosti využití virtuálních aktiv. Dále se jako vhodná jeví diskuze s Ministerstvem spravedlnosti jako ministerstvem, které má v gesci občanské právo, a Českou národní bankou jako orgánem dohledu na finančním trhu. Otázky související s prevencí praní špinavých peněz budou dále řešeny ve spolupráci se sekcí Daně a cla Ministerstva financí a Finančně analytickým úřadem.

4.6. Konzultační otázky

|

10. Souhlasíte s provedenými analýzami zahraničních právních úprav? Je vhodné analyzovat ve vztahu k dematerializovaným cenným papírům další právní systémy? Jaké? |

|

11. Souhlasíte s tím, aby evidenci zaknihovaných cenných papírů mohl vést sám emitent při zajištění požadavku na integritu vedené emise? |

|

12. Na jaké cenné papíry (včetně zaknihovaných) by se možnost zajištění vedení emise samotným emitentem měla vztahovat (účastnické cenné papíry, dluhové cenné papíry)? Zdůvodněte. |

|

13. Má mít emitent možnost zajistit vedení evidence pouze v decentralizované databázi blockchain nebo je vhodné umožnit vedení evidenci i jiným způsobem zaručujícím integritu emise (např. s využitím kvalifikovaných elektronických pečetí dle nařízení eIDAS)? |

|

14. Pokud by došlo k úpravě způsobu evidence popsané výše: a. Jaké konkrétní požadavky by měly být kladeny na evidenci vedenou emitentem? b. Jaké právní předpisy by bylo nutné v návaznosti na úpravu evidence změnit [zákon o dluhopisech, ZOK (evidence akcionářů) aj.]? Jakým způsobem? |

|

15. Máte jakoukoliv poznámku, připomínku či námět vztahující se k tématu této veřejné konzultace? |

5. Shrnutí

· Blockchain je technologie ukládání dat, která řeší dlouho přetrvávající technický problém dvojí útraty (angl. double-spending problem) a umožňuje vytvářet spolehlivé decentralizované databáze.

· Na základě této technologie vznikla celá řada virtuálních měn – bitcoin, ethereum a další. Nejedná se však o měny zákonné, jejich hodnota je odvozena čistě od zákonu poptávky a nabídky. Obdobné je to u ostatních komodit, např. u zlata či stavebního kamene.

· Vedle virtuálních měn vznikla i virtuální aktiva – v zásadě smlouvy představující např. podíl na zisku obchodní korporace uložené v blockchainové databázi.

Rizika, řešení a ekonomický potenciál – virtuální měny

· Rizika související s virtuálními měnami jsou dvě: praní špinavých peněz a financování terorismu (AML/CFT) a finanční ztráty neinformovaných spotřebitelů. AML/CFT řeší zahrnutí virtuálních měn do působnosti AML zákona, ztráty spotřebitelů pak obezřetnost při nakupování a držení virtuálních měn. K této obezřetnosti přispívá i Ministerstvo financí – na webových stránkách bylo zveřejněno varování.[86]

· Jak ukazuje příklad Japonska, řešením naopak není zavedení licenčního a dohledového režimu pro směnárny a burzy s virtuálními měnami. Ta totiž vede k výrazně větší důvěře spotřebitelů (objem zakoupených virtuálních měn se zvýší), rizika vyplývající z volatility měn nicméně zůstávají a rizikům kybernetických útoků rovněž nelze ani u regulovaných osob (opět příklad Japonska) zabránit.

· O možnosti širšího ekonomického využití virtuálních měn existují pochybnosti. Většina stávajících virtuálních měn si i do budoucna podle názoru odboru 35 zachová charakter spekulativního investičního nástroje. Jistou výjimku mohou představovat virtuální měny, jejichž použití je velkými finančními domy testováno za účelem zrychlení a zjednodušení mezinárodních obchodů a vypořádání. Praktické realizace se však zatím ani tyto projekty nedočkaly.

· Ve věci virtuálních měn proto navrhujeme pouze sledovat aktuální vývoj a v případě potřeby aktualizovat AML legislativu, podřídit jí i ostatní virtuální aktiva vedle virtuálních mincí (viz dále) a také zlepšovat finanční vzdělání spotřebitelů.

Rizika, řešení a ekonomický potenciál – virtuální aktiva

· Virtuální aktiva s vlastnostmi cenných papírů (např. účastnických, dlužnických) nejsou kvůli formálně přísné definici cenných papírů (ve srovnání se zahraničními právními úpravami) považována v českém právu za cenné papíry, a proto se na část z nich nevztáhne jinak funkční regulatorní rámec. (A tedy hrozí AML/CFT rizika, podvody na spotřebitelích a investorech apod.)

· Pro dosažení technologicky neutrální legislativy, kdy bude stejným způsobem regulována prvotní nabídka cenných papírů (IPO) i prvotní nabídka virtuálních aktiv s vlastnostmi cenných papírů (ICO), je nutno změnit způsob evidence zaknihovaných cenných papírů (tak, aby byl možný mimo jiné prostřednictvím blockchainové databáze) a upravit definici (zaknihovaných) cenných papírů.

· Zároveň vznikne prostor pro inovace při využívání všech dalších druhů cenných papírů, což je např. cílem vzorového zákona Komise OSN pro mezinárodní obchodní právo (UNCITRAL) i dalších mezinárodních iniciativ. Česká republika se v této oblasti výrazně posune k cíli vybudovat Digitální Česko, což je jeden z cílů programového prohlášení vlády.[87]

· Na rozdíl od virtuálních měn totiž v případě virtuálních aktiv odbor 35 vidí v řadě oblastí potenciál pro jejich realistické ekonomické využití. V prvé řadě mohou jejich prostřednictvím získávat malé a střední podniky (zejména technologické či finančně technologické startupy) financování.

· Objevují se rovněž projekty na jejich využití v mezinárodní dopravě zboží (např. náhrada listinných náložných listů náložnými listy ve formě virtuálních aktiv).

· Evidence cenných papírů založená na blockchainové databázi neznamená v žádném případě evidenci anonymní. V případě společností ucházejících se o veřejné zakázky či akciových společností je nadále možné trvat na zaknihování akcií v centrální evidenci.

6. Zasílání odpovědí

Na konzultační otázky můžete odpovídat až do 14. ledna 2019. Odpovědi zašlete emailem na platebni.sluzby@mfcr.cz. Předem děkujeme za všechny podněty. Výsledky konzultace budou uveřejněny v anonymizované podobě na internetových stránkách Ministerstva financí.

[1] Viz projekt komunitního hledání vhodného překladu popsaný na https://www.blockchain.cz/.

[2] Skutečná identita této osoby (či skupiny osob) zůstává do dneška neznámá.

[3] Sdělení Ministerstva financí k účtování a vykazování digitálních měn, dostupné online zde: https://www.mfcr.cz/assets/cs/media/Ucetnictvi_2018_Sdeleni-MF-k-uctovani-a-vykazovani-digitalnich-men.pdf.

[4] Viz například zpráva Financial Stability Board (FSB) týkající se virtuálních aktiv, dostupná online zde: http://www.fsb.org/wp-content/uploads/P160718-1.pdf.

[5] Asi nejznámějším příkladem decentralizované databáze jsou sítě založené na protokolu BitTorrent. Jejich prostřednictvím mezi sebou uživatelé (často protiprávně) sdílí data, která mají uložená v počítači. Jak se opakovaně přesvědčily policejní složky v různých zemích, zastavit sdílení prostřednictvím BitTorrentu je díky množství zapojených subjektů v zásadě nemožné.

[6] Jedná se o technologii licencovanou jako open source, využívat a modifikovat ji tedy ke svým účelům může zdarma kdokoliv.

[7] Viz oficiální stránky projektu (v angličtině): https://www.corda.net/. Vzhledem k tomu, že je blockchain Corda open-source projektem, může její zdrojový kód využít pro tvorbu vlastní DLT databáze každý.

[8] Česká národní banka (dále jen „ČNB“) používá označení převodní tokeny, angl. transfer tokens.

[9] Bitcoin cash je kryptoměna, která vznikla odštěpením (kvůli neshodám týkajícím se budoucího technického vývoje) od původního bitcoinu.

[10] Veřejný klíč slouží – zjednodušeně řečeno – jako jeden z nástrojů, které umožňují realizovat bitcoinové transakce.

[11] I v rámci bitcoinu samozřejmě existují protiopatření – například užití odlišného unikátního klíče pro každou transakci, v „offline“ ekvivalentní k používání nové anonymní platební karty pro každou transakci.

[12] Energetická náročnost měn založených na těžbě (zejména bitcoinu) je jedním z důvodů, které fakticky znemožňují jejich masové použití. Jedna bitcoinová transakce spotřebuje 850 kWh, stejné množství elektrické energie stačí společnosti VISA na provedení 500 000 transakcí. Zdroj dat (v angličtině): https://digiconomist.net/bitcoin-energy-consumption.

[13] Takto chápaná virtuální aktiva je třeba odlišovat od pojmu nehmotná aktiva.

[14] Někdy se (např. ve švýcarském prostředí) v případě prvotní nabídky virtuálních aktiv spojených s určitým právem používá spíše zkratka STO (angl. security token offering, nabídka sekuritizovaných tokenů), jako ICO jsou pak označovány nabídky virtuálních měn, nikoliv virtuálních aktiv. Byť se jedná o řešení terminologicky méně přesné, pro účely této studie bude dále používaná v českém prostředí zavedenější zkratka ICO.

[15] Nehmotnou věcí zůstávají virtuální měny i v případě, že jsou uloženy v tzv. hardwarovém trezoru, věcí hmotnou je trezor, ale nikoliv data v něm uložená. Příklad hardwarového trezoru (v angličtině): https://trezor.io/.

[16] Dostupný online zde: https://www.zakonyprolidi.cz/cs/2004-256.

[17] Dostupný online zde: https://www.zakonyprolidi.cz/cs/2008-253.

[18] Například v případě, kdy hodnota jednorázového obchodu překročí částku 1 000 EUR, kdy jde o podezřelý obchod, nebo když mezi povinnou osobou a klientem vzniká obchodní vztah.

[19] Dostupný online zde: https://www.zakonyprolidi.cz/cs/2004-190.

[20] Dostupný online zde: https://www.zakonyprolidi.cz/cs/2013-240.

[21] FATF doporučení zde: http://www.fatf-gafi.org/publications/fatfrecommendations/documents/fatf-recommendations.html

[22] Novela AML směrnice zde: http://data.europa.eu/eli/dir/2018/843/oj.

[23] AML směrnice ve znění před novelou zde: http://data.europa.eu/eli/dir/2015/849/oj.

[24] Angl. „providers engaged in exchange services between virtual currencies and fiat currencies“ a „custodian wallet providers“.

[25] Dostupné online zde: http://data.europa.eu/eli/dir/2014/65/oj.

[26] Dostupné online zde: http://data.europa.eu/eli/dir/2003/71/oj.

[27] Dostupné online zde: http://data.europa.eu/eli/reg/2017/1129/oj.

[28] Dostupné online zde: http://data.europa.eu/eli/dir/2009/65/oj.

[29] Dostupné online zde (v angličtině): http://www.eba.europa.eu/documents/10180/657547/EBA-Op-2014-08+Opinion+on+Virtual+Currencies.pdf.

[30] Dostupné online zde: https://www.mfcr.cz/assets/cs/media/Sdeleni_2018_joint-esas-warning-on-virtual-currencies-cs.pdf.

[31] Federal Court in New York Enters Preliminary Injunction Order against Patrick K. McDonnell and His Company CabbageTech, Corp. d/b/a Coin Drop Markets in Connection with Fraudulent Virtual Currency Scheme. In: U. S. Commodity Futures Trading Commision [online]. 2018 [cit. 2018-05-17]. Dostupné z: https://www.cftc.gov/PressRoom/PressReleases/pr7702-18.

Celý rozsudek dostupný online zde: https://www.cftc.gov/idc/groups/public/@lrenforcementactions/documents/legalpleading/enfcoin'drop'order030618.pdf.

[32] Dostupné online zde (v angličtině): https://www.law.cornell.edu/uscode/text/7/9.

[33] Dostupné online zde (v angličtině): https://www.law.cornell.edu/cfr/text/17/180.1.

[34] Příslušné (a velmi výrazné) rozšíření pravomocí CFTC na trhy s podkladovými aktivy bylo součástí reformy dohledu nad finančním systémem v USA po hospodářské a finanční krizi z roku 2007, viz Dodd-Frank Wall Street Reform and Consumer Protection Act.

[35] Dostupné online zde (v angličtině): https://www.law.cornell.edu/uscode/text/15/77b.

[36] Floridská společnost W. J. Howey prodávala klientům (zemědělským laikům) sady citrónovníků, které si od nich vzápětí pronajímala výměnou za úplatu. Smlouva mezi společností a klientem neumožňovala vlastníkům získávat výnos z půdy jiným způsobem (kupující se vzdali možnosti na pozemky vůbec vstoupit). Kupující nebyli povinni nájemní smlouvu po uzavření kupní smlouvy uzavřít, fakticky tak však činili. Nejvyšší soud dospěl k tomu, že uzavřené smlouvy (kupní a nájemní) společně představují cenný papír.

Rozsudek dostupný online zde: https://supreme.justia.com/cases/federal/us/328/293/.

[37] Například rozsudek Nejvyššího soudu ve věci Landreth Timber Co. v. Landreth, dostupný online zde: https://supreme.justia.com/cases/federal/us/471/681/case.html.

[38] Aktuální verze testu pracuje s pojmem podnikatelská či manažerská snaha jiných (angl. entrepreneurial or managerial efforts of others).

[39] Dostupné online zde (v angličtině): https://www.sec.gov/litigation/investreport/34-81207.pdf.

[40] Dostupný online zde (v angličtině): https://www.nysenate.gov/legislation/laws/GBS/A23-A.

[41] Federální zákon regulující nabízení a prodej cenných papírů byl přijat až v roce 1933, část států do té doby přijala své vlastní zákony. V současné době se federální a státní předpisy vzájemně doplňují, duplicitní povinnosti (např. povinnost registrovat emisi jak u SEC, tak u státního orgánu) byly postupem času odstraněny.

[42]„In general, it may be said that any form of instrument used for the purpose of financing and promoting enterprises, and which is designed for investment, is a security according to the modern meaning of that term.“

Dostupný online zde (v angličtině): https://www.ravellaw.com/opinions/6047de221861618ec701a8ed814f8fc6.

[43] Úplné znění zákona online k dispozici zde (v angličtině): http://www.japaneselawtranslation.go.jp/law/detail/?id=3078&vm=04&re=02&new=1.

[44] Registrovaná směnárna byla v lednu 2018 napadena hackery, kteří jejím klientům odcizili virtuální měnu NEM o hodnotě více než 8 mld. Kč. FSA následně směnárně nařídil přijmout přísnější bezpečnostní opatření. Směnárna se také rozhodla z vlastních prostředků okradeným klientům jejich ztrátu nahradit.

[45] GIBBS, Erik. Japan rolls out 5 new rules for cryptocurrency exchanges. In: Coingeek [online]. 2018 [cit. 2018-05-10]. Dostupné z: https://coingeek.com/japan-rolls-5-new-rules-cryptocurrency-exchanges/.

[46] Aktuální anglický překlad není dostupný. Zákon nicméně věcně vychází, stejně jako český AML zákon a evropská AML směrnice, z doporučení mezivládního Finančního akčního výboru (angl. Financial Action Task Force), online dostupných zde: http://www.fatf-gafi.org/publications/fatfrecommendations/?hf=10&b=0&s=desc%28fatf_releasedate%29.