Odvětví radující se z bankrotů a jedna pozoruhodná akcie v něm

V učebnicích ekonomie většinou najdeme obsáhlý výklad toho, jak vstup nových firem do odvětví snižuje zisky monopolisty, či několika málo dominantních firem. Mnohem méně se ale hovoří o případech, kdy je v odvětví příliš mnoho firem a jejich konkurence snižuje ziskovost a návratnost kapitálu pod „přijatelné“ úrovně. Předpokládá se totiž, že část společností tu zkrachuje a ziskovost přeživších se následně zvedne. Jenže praxe je mnohem pestřejší a tato pestrost se mnohdy promítá i do návratnosti akciových investic.

Existuje nejedno odvětví, kde je příliš mnoho výrobních kapacit, ale nikomu se „učebnicově“ odcházet nechce. Můžeme sem zařadit například ocelárny, či automobilky. V takových odvětvích se namísto rychlého „čištění“ rozjíždí strategické hry spočívající v podstatě v čekání na to, až odpadne někdo jiný. Celé se to může zvrhnout v dlouhé období pálení peněz, kdy firmy nedosahují potřebné návratnosti kapitálu a investic, přesto dál investují a někdy dokonce expandují ve víře, že tím spíše odpadne někdo jiný. Velké změny nemusí přinášet ani fůze a akvizice.

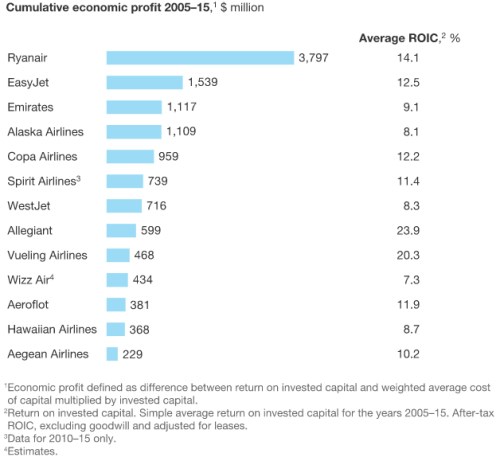

Podle následujícího grafu od McKinsey můžeme mezi podobně problematická odvětví zařadit i aerolinky. Graf ukazuje ty, které v letech 2005 – 2015 dosáhly takzvaného ekonomického zisku. To znamená, že jejich zisky převýšily ziskovost nutnou pro pokrytí jejich nákladu kapitálu. Velmi prostý příklad může vypadat následovně: Pokud je firma financována celkovým kapitálem ve výši 100 Kč a jeho průměrný náklad je 5 %, měla by ročně vydělávat minimálně 5 Kč. Pokud vydělá 11 Kč, její ekonomický zisk je 6 Kč. Pokud vydělá méně než 5 Kč, nepokrývá svůj náklad kapitálu (tento jednoduchý příklad nepočítá s růsty).

Graf konkrétně ukazuje 13 aerolinek, které v letech 2005 – 2015 ekonomický zisk (možná by bylo lepší říkat „nadzisk“) skutečně generovaly. Zajímavější je možná pohled na jejich návratnost investic ROIC, která v některých případech dosahuje i poměrně vysokých dvojcifernýh čísel (a je tak evidentně znatelně nad nákladem kapitálu). Proč by tedy měly letecké společnosti být problematickým odvětvím? Protože mnoho dalších z nich (a většinou těch velkých) v tabulce není.

Před nemnoha dny padla jedna z nich - německá Air Berlin. U ní byly úvahy spojené s výše uvedeným grafem zbytečnou složitostí, protože prodělávala, kde se dalo. Jak ale ukazuje druhý dnešní graf, její německá kolegyně Lufthansa nyní prochází výraznou akciovou rally a podle některých názorů to souvisí i pádem AB (dlouhodobější pohled ale ukazuje, že ještě před několika měsíci byla akcie jen na úrovni z konce října 2007):

Zdroj: BisunessIndsider

Ona spojitost se odvíjí od výše popsané logiky: Pád AB znamená snížení konkurenčního tlaku v odvětví a na trhu, kde si jednotliví hráči značně šlapou na paty. Chris Bryant z Bloomberg Gadfly dokonce tvrdí, že klienti Lufthansy by měli pozorně sledovat vývoj ceny jejích akcií, protože popsaná rally ukazuje, že firma je z nich schopná vyždímat více peněz. A v budoucnu by jí to měl ulehčovat i onen snížený konkurenční tlak. Podle Bryanta nebude klesat jen kvůli pádu AB, ale i menšímu tlaku Ryanairu danému spory jeho managementu se zaměstnanci. A i společnosti jako Emirates a Etihad Airways prý zjišťují, že další expanze není lehkým úkolem.

Lufthansa před několika dny oznámila 80 % meziroční růst volného toku hotovosti za prvních devět měsíců letošního roku. Podle FactSetu by mělo cash flow po investicích růst z cca 1 miliardy eur roku 2016 na asi 1,8 miliardy v roce 2020. To znamená asi 18 % růst ročně a pokud bychom předpokládali, že poté růst postupně klesne na cca 2,2 %, současná hodnota takového toku hotovosti o něco málo převyšuje 60 miliard eur. Kapitalizace firmy je na 13,3 miliardách eur. Což může znamenat několik věcí:

Investoři absolutně nevěří popsanému růstu toku hotovosti a jsou mnohem, mnohem skeptičtější ohledně toho, co firma akcionářům skutečně vydělá. A/nebo se domnívají, že rizikovost a požadovaná návratnost u firmy je znatelně výše, než by naznačovaly standardně používané modely. A nakonec je tu možnost, že akcie jsou na trhu podhodnocené a stojí za větší pozornost.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

18.04.2024 Daňové přiznání lidem provětralo peněženky....

15.04.2024 Kam půjdou úrokové sazby? Aktuální přehled...

15.04.2024 Zabouchnuté dveře vyřeší zámečník od pojišťovny...

Okénko investora

Mgr. Timur Barotov, BHS

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Olívia Lacenová, Wonderinterest Trading Ltd.

Michal Brothánek, AVANT IS

Jiří Cimpel, Cimpel & Partneři

Ali Daylami, BITmarkets

Bitcoin stanovil nové historické maximum – Je už na nákup pozdě?

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)