Negativní sazby: Pro banky dobře nebo špatně?

Autor: Peter Garnry, hlavní akciový stratég Saxo Bank

- Negativní sazby jen těžko podpoří optimismus a půjčování

- Banky čelí těžké volbě mezi vyššími poplatky nebo radikálnějším snižováním nákladů

- Banky investorům neslibují dlouhodobé příležitosti

- Existuje spousta dobrých důvodů, proč se bankám vyhnout

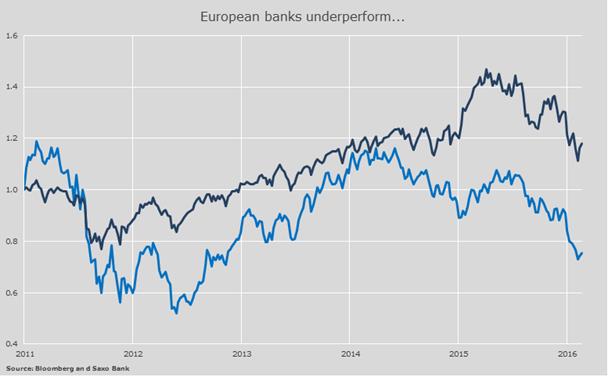

Evropské banky nepředstavují z dlouhodobého hlediska atraktivní investiční příležitost, hlavně kvůli řadě strukturálních překážek. Investoři by měli odvětví odlehčit a hledat možnosti pouze prostřednictvím krátkodobých selektivních pozic. V tomto komentáři chceme objasnit náš pohled na evropské banky vzhledem k negativním sazbám a celosvětovému ekonomickému zpomalení.

Prvotní oživení evropských akcií a bank v návaznosti na rozhodnutí ECB pokračovat v kvantitativním uvolňování vyprchalo a změnilo se na jasné hluboké korekce, protože uvolňování bylo zřejmě jen předehrou k negativním úrokovým sazbám u vkladů. Pokud bylo záměrem opatření posílit optimismus a přesvědčit banky, aby půjčovaly, zřejmě se to nepodaří.

Negativní sazby přijdou banky draho kvůli odlivu kapitálu, pokud vše ostatní zůstane neměnné. V nejhorším případě budou banky muset zvýšit sazby na skutečnou úroveň ekonomiky, protože banky mají vůči svým akcionářům povinnost zvyšovat zisk. Negativní sazby je donutí buď zvýšit sazby nebo poplatky, nebo skutečně výrazně snížit náklady.

U devatenáctiprocentního meziročního propadu evropských bankovních akcií samozřejmě vyvstává otázka, zda by do nich investoři měli dlouhodobě investovat. Naše jasná odpověď je ne. Níže uvádíme důvody, proč se držet zpátky.

- Hodnotová past... odvětví obchoduje za forward P/E 8,7x, což je historické minimum, ale současně to odráží realistická očekávání pro růst a ziskovost. Pětiletý průměr je 10,5x, ale v tuto chvíli nepředpokládáme obrat v průměru.

- Nárůst regulačních nákladů... který není dostatečně vykompenzován snižováním nákladů. Pravidla dohody Basel III nadále omezují flexibilitu bank a některé nutí získávat další kapitál. Pravidla směrnice MiFiD II také povedou ke zvyšování nákladů a v poslední době byla urychlena, protože odvětví nedokáže změny absorbovat tak rychle.

- Nový rámec NPE... pravidla pro NPE představená Evropským orgánem pro bankovnictví (EBA) vyvolala italskou bankovní krizi kvůli značnému posunu v rozeznávání pochybných půjček. Podle nových pravidel jsou italské banky podkapitalizované. Političtí činitelé směřují ke špatnému plánu pro banky, který pomůže izolovat zhruba 60 mld. euro v pochybných půjčkách do nové entity. Tím získají úvěrové hodnocení od trhu a banky, které získají investiční známku, budou prodány investorům se zárukou italského ministerstva financí. Plán je to dobrý, ale uvést ho do chodu bude trvat dlouho a jsou zde podstatná rizika.

- Tlak na marže... je evidentní a trvá už roky, a to zejména kvůli nízké poptávce po úvěrech a politice nízkých sazeb ECB. To ještě více stlačí ziskovost bank a potlačí růst hodnoty i v případě poněkud vyšších růstových údajů v eurozóně.

- .. představuje pro evropské banky značný problém, protože v energetice je vázáno 230 mld. USD mezi pouhými 13 věřiteli, kteří ve svých výročních zprávách zveřejnili, jak moc jsou na energetiku vázáni. Trh se už nyní obává, že svou citlivost na vývoj v energetice zveřejnilo příliš málo evropských bank, protože v USA to učinily všechny. Velká nejistota panuje kolem ropných zásob, které banky často používají jako kolaterál skrze dlouhodobé předpoklady vývoje cen, které se využívají pro nacenění rezerv (tzv. Decks). Nedávný pokles cen ropy a nynější debaty o strukturálně nízkých cenách ropy po delší dobu (cca 50-60 dolarů za barel) povedou ke snížení hodnoty kolaterálu a donutí banky podložit půjčky dalším kapitálem.

- Podmíněné konvertibilní nástroje (CoCos)... představují další akutní problém, který zasáhl zejména Deutsche Bank. Podmíněné konvertibilní dluhopisy jsou nástroj, který řada bank používá pro zvýšení svého CET1 hodnocení. Tento nástroj má zabudovanou uplatňovací cenu spojenou s CET1, která se spustí, pokud poměr klesne pod určitou hodnotu. Hodnocení CET1 Deutsche Bank ve čtvrtém čtvrtletí kleslo a zdá se, že v prvním čtvrtletí 2016 opět poklesne, než začne stoupat. Jsou obavy, že by mohly být spuštěny konvertibilní nástroje banky, což by způsobilo posun ve finančních nákladech nejen pro Deutsche Bank, ale i pro další evropské banky.

- Náklady vlastního kapitálu... pro největší evropské banky leží mezi 10-11 %. To znamená, pokud chce odvětví zvýšit svůj poměr tržní ceny akcie a její účetní hodnoty ze současných 0,66 na zhruba jedna, musí v celém obchodním cyklu vykázat 10% ROE. Vzhledem k problémům evropských bank si myslíme, že k tomu však nedojde.

Všechny výše uvedené body patří k důvodům, proč investorům doporučujeme nechat evropské banky v dlouhodobém období zatím být. Odvětví nevyužívá svůj kapitál dostatečně efektivně a míra růstu bude v nejbližší budoucnosti velmi nízká.

Investoři by však měli rozlišovat mezi krátkým a dlouhým obdobím. Současné zhodnocení je poněkud přetížené směrem dolů. To je také důvodem, proč máme v evropských bankách dlouhé pozice od 28. ledna. Z výše uvedených důvodů však tuto pozici nehodláme držet dlouhodobě.

Pokud jde o jednotlivé akcie, jsou zde tři banky, kde se ohodnocení skutečně pohybuje na dně: Credit Suisse, Barclays a Deutsche Bank. Zde se může v příštím roce objevit hodnota, pokud banky dokáží své plány na obrat uvést k životu.

O autorovi

Peter Garnry, původem z Dánska, pracuje jako vedoucí kapitálové strategie Saxo Bank. V roce 2007 absolvoval Copenhagen Business School. Peter je autorem článků o aktuálním dění na amerických a evropských trzích. Pravidelně vydává také strategické investiční zprávy. Jako komentátor vystupuje na televizních stanicích včetně CNBC nebo Bloomberg.

Saxo Bank, specialista na multi-asset obchodování a investice, nabízí kompletní sadu obchodních a investičních nástrojů, technologií a strategií. Plně licencovaná a regulovaná banka umožňuje soukromým investorům a institucionálním klientům snadno obchodovat s více aktivy z jediného účtu na různých elektronických zařízeních. Mnohokrát oceněné obchodovací technologické platformy jsou dostupné ve více než 20 jazycích a jsou využívány více než stovkou finančních institucí na celém světě. Saxo Bank také na vybraných trzích poskytuje tradiční bankovní služby prostřednictvím Saxo PrivatBank. Saxo Bank, která byla založena roku 1992, sídlí v Kodani a zaměstnává 1500 lidí ve 25 pobočkách na pěti světových kontinentech.

Globální online investiční banka

Globální online investiční banka

Saxo Bank je globální investiční banka specializující se na online obchodování a investice na mezinárodních finančních trzích. Saxo Bank umožňuje soukromým investorům a institucionálním klientům obchodovat s FX, CFD, cennými papíry, futures, opcemi a dalšími deriváty a poskytuje i profesionální správu portfolia a fondů díky svým online obchodním platformám oceněným řadou různých ocenění.

Více informací na: www.saxobank.cz

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

25.04.2024 Pobřeží Egejského moře - ideální tip na všechny...

24.04.2024 Výsledková sezóna: Jak se daří výrobcům čipů a...

23.04.2024 Podle čeho vybírat plechový zahradní domek?

Okénko investora

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Olívia Lacenová, Wonderinterest Trading Ltd.

Evropský průmysl zelené energie má problém: Společnosti se stěhují do USA

Mgr. Timur Barotov, BHS

Trhy střízliví a vedou ruku amerického Fedu ke zpřísnění politiky

Miroslav Novák, AKCENTA

Spotřebitelská inflace v eurozóně odeznívá, pro služby to však úplně neplatí

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)